2022年の株価、調子ダダ下がりでしたね。

底辺セミリタイアを目指すため、思い切って旧積み立てNISAを始めたばかりなのに、早速元本割れを食らって大変な年でした。

それなら2023年は株価も回復するかと思いきや、どうもアメリカが金利引き上げするとかで先行き不安みたいです。

メンタル的に不安な中、sp500よりローリスク、ハイリターンな銘柄があるそうです。

ざっくり言うと高いリターンが見込めて、さらに不況相場にも強い銘柄らしいのです。

利回りが良いのと、何より下がり調子にも強いのは魅力的ですよね。

そんな都合の良い銘柄なんてあるのか正直疑わしいですが、もしかしたらsp500より有望株かもしれないので、動画を追ってみましょう。

「【投資家】ぽんちよ」さんの動画です。

【S&P500の2倍超】米国株で2023年おすすめ投資信託3銘柄

2023年注目のおすすめ投資信託は?

今回はS&P500の2倍越え米国株でオススメの投資信託3選です。

皆さん投資でお金を増やそうと思って投資信託を始めた方、ただし2022年は1年間で20%程度の下落でかなり苦しい相場でした。

S&P500を買っていても伸びなかった方も多いんじゃないでしょうか?

ただし2022年が開けて2023年、嫌なニュースも飛び込んできています。

2023年は世界景気後退、公算大の見方で、世界中で景気後退が起こりそうで、2023年もかなり苦しい相場の可能性も考えられます

そんな中、2023年でも不況にも強くてまたS&P500よりも強い投資信託ってどんなものがあるのかってことで、投資信託を探してる方に紹介します。

2023年・新始動のS%P500より強い高配当投資信託

増配銘柄でS&P500を超える低手数料の投資信託

米国株×○○の組み合わせで暴落対策ができるファンド

2023年・厳選投資信託の注意点・落とし穴

まず1つ目、2023年新始動のS&P500よりちょっと強い高配当投資信託、2つ目に増配銘柄でS&P500を超える低手数料の投資信託、そして3つ目に米国株×ほにゃららの組み合わせで暴落対策ができるファンド、最後に今回紹介する厳選3銘柄の注意点や落とし穴があるので、最後に紹介します。

S&P500の高配当株に集中投資できる投資信託

最初、1つ目の銘柄、2023年新始動のS&P500より強い高配当ファンドです。

そもそも2022年のS&P500が最大でマイナス25%も下落してしまいましたが、じゃあすべての米国株が下がったかと言えば若干違います。

と言うのも今回の下落は「ハイテク株が中心の下落」だったからです

例えばS&P500と米国の新興国ハイテク株に比重を置いた「NASDAQ100」と呼ばれる指数、2つのリターンを比較するとNASDAQ100は1年間で35%超えの下落をしてしまいました。一方でS&P500は20%ほど下落、ハイテク企業が多いNASDAQ100の方が下落があまりに大きくて、それに引っ張られる形にS&P500も下がった形です。

高配当株の詰め合わせパックである高配当ETFと比較すると、S&P500は下落してるのに高配当株の詰め合わせパックはほとんど下落してない、特に高配当ETFは株価だけじゃなくて配当金のリターンもあり、これを加味するとプラスでした。

もしハイテク株を含まなければ2022年もプラスだったと言うことで一層注目を浴びるのは、高配当銘柄が暴落でもリターンをしっかり上げてくれている所です。

今回注目したいのが「emaxS&P500クオリティ高配当インデックス」と言うファンドで三菱UFJ国際投信が運営しているファンドです。

あまり聞き覚えたがなく、初めて聞く方も多いですが、2023年1月12日に運用が開始された三菱UFJ国際投信からの新しい投資信託で、まだ生まれたてホヤホヤのファンドです。

投資信託の基本情報は対象インデックスがS&P500クオリティ高配当指数、そして信託報酬も0.33%と、最近インデックス投資が0.1%と言われる中でやや高めですが、それでも十分に低手数料のファンドと言えます。

ファンドの特徴で目を引くのが「S&P500クオリティ高配当数」に連動する動きをします。

この指数はS&P500の500社の中で「配当利回り上位200銘柄」かつ「クオリティスコア」と言われる、米国の企業評価をして上でちゃんとした業績のある200社、両方兼ね備えた銘柄に投資をできます。

大事なポイントは、高配当な銘柄はオンボロ企業も多かったりするので、利回りだけじゃなくちゃんとクオリティ株、質の高い企業の株式用に条件を絞った上で投資することで安定性と高いリターンが期待できます。

じゃあS&P500の中からクオリティが高い銘柄をどう選んでいるかと言うと収益の創出、また収益の質、そして財務の健全性、それぞれ自己資本利益率やアクルーアル比率、それ以外に総負債比率、以上の観点から「借金がいっぱいありすぎないか」とか「しっかりと自分のお金から利益を出しているのか」からクオリティを担保して銘柄を選んるようです。

実際にS&P500のリターン、財務健全性を見た時にクオリティが低い銘柄、S&P500の中でクオリティが高い銘柄を比較すると、クオリティが高いと篩に掛けられて絞られた銘柄群はS&P500より高いリターンを示してます。

S&P500クオリティ高配当数は優れた銘柄から選ばれて、なおかつ配当利回りが高い株に投資できるファンドです。

| 業種 | ①S%P500クオリティ高配当 | ②S%P500 | ①ー② |

| 金融 | 26% | 11% | 15% |

| 生活必需品 | 13% | 7% | 6% |

| 資本財・サービス | 13% | 8% | 5% |

| エネルギー | 8% | 5% | 3% |

| 素材 | 4% | 3% | 2% |

| 不動産 | 2% | 3% | 0% |

| 一般消費財・サービス | 11% | 11% | 0% |

| 公益 | 2% | 3% | ー1% |

| コミュニケーション・サービス | 2% | 8% | -6% |

| ヘルスケア | 9% | 15% | -7% |

| 情報技術 | 9% | 26% | -17% |

実際にどんな銘柄が含まれているか、業種の銘柄が含まれているかの一覧表を見ると、S&P500クオリティ高配当は26%が金融株、そして注目したいのは情報技術セクター、ハイテク株がS&P500クオリティ高配当は9%しかないにもかかわらずS&P500は26%、やっぱりS&P500はハイテク株偏重ですが、2022年はこのハイテク株が重しになってました。

このハイテク株を除いてくれているのが「S&P500クオリティ高配当指数」です。

さらにポートフォリオの上位銘柄を見てみてもS&P500はAppleとかMicrosoftとかAmazonとかTesla、一方、S&P500クオリティ高配当指数の方は金融系や小売系の株、このような「不況でも業績が悪くならない」ような企業も含まれてます。

そして配当利回りが高い上位200社から選んでいるので、S&P500指数が1.7%の配当利回りに対してS&P500クオリティ高配当数は3.3%の利回りを誇ってて、配当利回りも高く業績の良い銘柄です。

けどハイテク株がないとリターンが気になるって考える方もいらっしゃると思います。

特にですね2000年以降、アメリカの経済はGoogle等のハイテク株が牽引してきました。

ただし安心していただきたいのはこのS&P500クオリティ高配当指数は過去30年ほどのリターンでS&P500が14倍に対して、S&P500クオリティ高配当指数は30倍と、2倍ぐらいリターンが上回ってます。

リターンもしっかり出せるのがS&P500クオリティ高配当指数で、さらにリターンだけでもなく今回重要な暴落にも強いです。

過去の暴落相場や校長相場の時のそれぞれのS&P500と「S&P500クオリティ高配当指数」の差を見ると、例えば2001年から2004年の間でも暴落相場がありましたが、S&P500の線が暴落してるタイミングで「S&P500クオリティ高配当指数」は暴落幅下落幅が小さいです。

同じように2007年辺り、また2022年も高配当数の方は暴落幅が非常に小さく、一方、好調な相場の時にも例えば2009年辺りはS&P500より高いリターンを出していて、暴落相場にも強く、好調相場でも結構良いリターンを出すのが「S&P500クオリティ高配当指数」です。

「emaxS&P500クオリティ高配当インデックス」ははS&P500クオリティ高配当数に投資できて、なおかつ手数料もある程度安い0.33%で、1月12日からの新しい投資信託なので今後注目が集まりそうなので紹介しました。

また、この高配当指数については「配当利回りが高い」ので配当金が欲しい方は注意が必要なので、最後に注意点をまとめて話そうと思います。

連続増配株でS&P500を上回るおすすめ商品

次にS&P500の連続増配企業でリターンを上げようという投資信託で日興アセットマネジメントって会社から出ている「Tracers S&P500配当貴族インデックス(米国株式)」を今回紹介します。

こちらも去年の10月から始まった投資信託で比較的新しですが、手数料も0.1155%で、皆さんが買ってるようなeMAXIS Slim 米国株式(S&P500)が信託報酬0.0968%、そしてeMAXIS Slim 全世界株式(オールカントリー)に関しては0.1144%と、最近の手数料の安いインデックスファンドとほぼ変わりません。

一斉風靡した楽天VTI(楽天全米株式インデックス)より安く、ものすごく手数料が安いのが分かります。

この「Tracers S&P500配当貴族インデックス(米国株式)」はS&P500配当貴族指数に連動してます。

この配当貴族指数はS&P500構成銘柄から、さらに64銘柄に絞られてます。

この絞り方は25年以上増配、つまり配当金、株主に払う額を増やし続けている企業、なおかつ時価総額がある程度大きい企業に絞って投資して、しっかり増配を続けて、なおかつ時価総額もでっかく、さらに増配を止めてしまう企業も存在するので年1回、構成銘柄を見直して、年4回、定期的にリバランス、バランスを整えてます。

増配を続けている企業なので、配当利回りはS&P500より高く2.3%です。

S&P500との大きな違いは、S&P500は時価総額加重平均法と言われる、時価総額の大きいAppleをいっぱい組み込むような組み方をしていて、上位10銘柄だけでポートフォリオの27.2%を占めてしまいますが、今回のS&P500配当貴族指数はそれぞれの銘柄に分散して投資するので、1個の銘柄に集中して投資しません。

ポートフォリオを見てみてもS&P500やNASDAQ総合指数はアップル、マイクロソフト、Amazon、テスラ等のハイテク企業が上位に来てますがS&P500配当貴族指数は情報技術セクター、ハイテクセクターではなく生活必需品や資本財サービス等の不況期にもそこまで業績が悪くなりません。

例えば不況が来ても食料品や生活必需品は絶対買いますよね?

不況に強い銘柄が兼ね揃えられているのが「S&P500配当貴族指数」の特徴です。

実際に構成銘柄がどんなもので構成されてるかと言うと、他社に対する参入障壁を背景にした事業の安定性を持つ企業、つまり他の企業に真似されないビジネスを持ってる企業や、安定的に増配ができる成熟したビジネスモデルを持つ企業、利益をある程度増やし続けてる企業を投資対象にしています。

実際にじゃあどんな銘柄があるのか「アルベマール」は世界的な化学薬品メーカーで世界100国に製品を卸していたり「WWグレンジャー」は運搬機器や空調説明など、事業者用のメンテナンスサービスなどを手掛けてます。

それぞれ過去の配当金推移を見てみても毎年毎年、25年以上配当金を増配してます。

それ以外に保険会社「アフラック」アメリカの人口は今増え続けていて、保険に入る人も増えていくのでアフラックに投資してたり、世界的な石油やガスを供給する石油会社「エクソンモービル」にも投資してます。

ある程度事業が安定性また成長性も見込める企業に自動的に投資してます。

実際のリターンですが、S&P500と「S&P500配当貴族」それぞれの年のリターンは、例えば2002年は暴落相場でS&P500は大きく下落した一方、配当貴族指数は下落幅が小さいです。

同じように2008年も2018年も下落は小さく、2022年に関してはS&P500が下落してましたが、配当貴族指数は上昇していて「下落時に強い」なおかつ上昇相場でもリターンがほぼ変わらないので「貴族指数」は暴落に強いです。

実際に1999年からのリターンを比較してもS&P500が大体4.7倍に対して「配当貴族指数」は10倍に膨らんでいて、S&P500の2倍のリターンを誇ってます。

特に2022年の8月は大きな下落がありましたが、ハイテク銘柄、NASDAQ100等のGoogle、Amazon等に引っ張られて大きく下落した一方、配当貴族は暴落幅がある程度小さいです。

「Tracers S&P500配当貴族インデックス」と言う投資信託は今後の暴落に強い投資信託として期待できます。

暴落・下落に強い米国株系のバランス型投資信託

3つ目の投資信託は2023年の不況相場に真価を発揮する投資信託です。2023年も再び頭を悩ますのが「景気後退問題」です。

特に2023年1月にも「景気後退の公算大」みたいニュースが出てきて、1年以内に景気後退が起こる確率が今、アメリカでは60%と言われてます。

20201年末なら15%の確率でしか景気後退は起こらないと考えられてましたが、景気後退の可能性があると予想している人が60%と増えてきたのが分かります。

ロシアなんて90%の確率で景気後退と免れないと思ってますが、それ以外に景気後退も不安視されると「金利が下がる」のも注目されてます。

アメリカは今「利上げ」って言う、お金の動きを止める政策をやってるけど、そろそろ景気が悪くなりそうだから2023年の5月頃に金融の緩和策「利下げ」に転じるんじゃないかと予想が立ってます。

今後の金利の推移ですが2022年12月からグーッと上がってきて、5月ぐらいでてっぺん、そこから下がりそうだと言う予想になってます。

ただし、この利下げ時期に起こることが非常に重要で、過去に政策金利が下落するタイミング、つまり利下げ、金融緩和策が取られるタイミングはほぼ米国株の暴落の時期の最初と被ってて「利下げ=暴落」が起こります。

少なくとも利下げをしないといけない状況は、米国株に一時的な下落が起こる局面です。

暴落が起こるかもしれない、また景気後退が来るかもしれない相場の中では「リスク対策」が必要です。

そんな中、リスク対策ができる銘柄が「SBI・iシェアーズ・米国バランス(2資産均等型)」と言う投資信託で、相性が「まるっと米国」です。

こちらのファンドも手数料が0.0938%と安く、eMAXIS Slim 米国株式(S&P500)の0.0968%より安いです。

じゃあどんなポートフォリオ、どんな投資信託なのかと言うと米国株式が50%、そして米国総合債券に50%です。

ここで大事なのが「債権」で、皆さん投資をするとやっぱり株に投資をするって思いがちですが、投資商品の中には株とかREIT、不動産、また現物資産の金とか、あとは債権を投資に組み込めます。

また、この債券の重要なのが「暴落体制に強い」ことです。

株が暴落した時は債権が上がる局面が多いので、債券と株の補完性があります。

過去の暴落のタイミングで株式と債券がどのように移動したかグラフで見てみると、例えば金融危機リーマンショックの時、マイナス62.2%米国株は下がりましたが、一方で債権は7.2%上昇しました。

それ以外の暴落のタイミングでも株式が20%近く下がっているタイミングで、総合債権が上がらない時もありますが、ほぼ下がらないので債券と株式は「逆相関の関係」逆の値動きに近いです。

ここで大事なのが暴落相場で株が下がったタイミングで債権は下がらないので、下がらなかった債権を現金化して株式に変えることでリターンを上げられます。

また暴落相場にも強くすることができるんですけど

例えば皆さんが収めている年金も運用されていて、年金はある程度安定して成長できるように運用されてます。

その中でポートフォリオは国内債権、外国債権に50%、外国株式、国内株式に50%で、株と債券の割合が50:50になってるので、

債券で暴落対策ができるのが「まるっと米国」の強みで、アメリカの債権とアメリカの株だけに投資できます。

今、色んな債権投資ができる投資信託が出てますが、国内の債権とか国内の株式を入れてしまうと6資産均等、4資産均等、国内2資産均等だとリターンが低くなってしまいます。

一方、米国の資産だけに投資が出来てリターンが高い投資信託が米国2資産均等型です。

実際に過去10年間で毎月3万円ずつ積み立てした場合、360万円の元本が627万円と、10年間で約1.7倍のリターンが出てます。

360万円の元本が627万円になるので、

恐らくS&P500の方が高いリターンが出せたと思いますが、それでも暴落にも強い安定的なリターンを出せる意味では「まるっと米国」は非常に有力なファンドになると思います。

「まるっと米国」のようなバランスファンドは通常、手数料が結構高いですが、0.0938%とかなり手数料も安いです。

注意点ですが「SBI証券限定ファンド」なので楽天証券などでは買えません。

やっぱり今後景気後退が懸念される中では株式だけじゃなくて、より安定的なリターンを出すためには債券を組み込んで、なおかつ手数料の安いファンドは今後は非常に重要ですし2023年、もしかしたら米国株オンリーよりリターンが高くなるかもしれません。

厳選3投資信託S&P500より暴落に強いファンドを紹介しましたが、実は注意点が存在します。

今回、高配当や増配当の株が暴落に強く、S&P500より強いと話をしましたが、eMNAXIS Slimm S&P500クオリティ高配当インデックスは利回り3.3%、Tracers S&P500配当貴族インデックス(米国株式)も利回り2.3%と、配当金も魅力的な投資信託に映るかと思います。

実際に投資信託の説明書である目論見書を見ても「年1回の決算時に分配金額を決定する」と書かれていて、分配金が払われそうに思うけど注意が必要です。

投資信託は分配金を決定するって書いてあっても、実際には支払われないケースが多いです。

日光アセットマネジメントと三菱UFJ国際投信、それぞれ2社に電話を掛けて「これって配当金が支払えるんですか」って質問したら「基本的には配当金を払わず基準価格、つまり投資信託の価格を上げることで投資家に還元するよ」と言うことで、配当金を目当てにすると実際には支払われず後悔するケースがあります。

もし配当金を狙うなら直接、高配当株を買った方が目的に沿うはずなので、投資信託の場合は高配当目当てに買うのは避けましょう。

【S&P500の2倍超】「米国株で2023年おすすめ投資信託3銘柄」雑感

会社ごとの業種がここまで株価に変動を与えるとは思いもしませんでした、ネットでかじった程度の知識しかない投資初心者ゆえの落とし穴かもしれません。

今回の株価低迷も、原因の一つがGAFAの業績悪化なわけで。

この動画を見るまで、不況に強い業種、弱い業種があるなんて意識すらなかったです、まだまだ勉強不足ですね。

あと、株式と債権の組み合わせで不況下でも対応する手法は目から鱗でした。

ネットだと「初心者はオルカンかsp500」って風潮がありますが、他にも色んな銘柄があるので、自分に合った銘柄を選ぶべきでしょう。

【PR】

底辺セミリタイアへの足掛かりに「証券口座」が必須です。

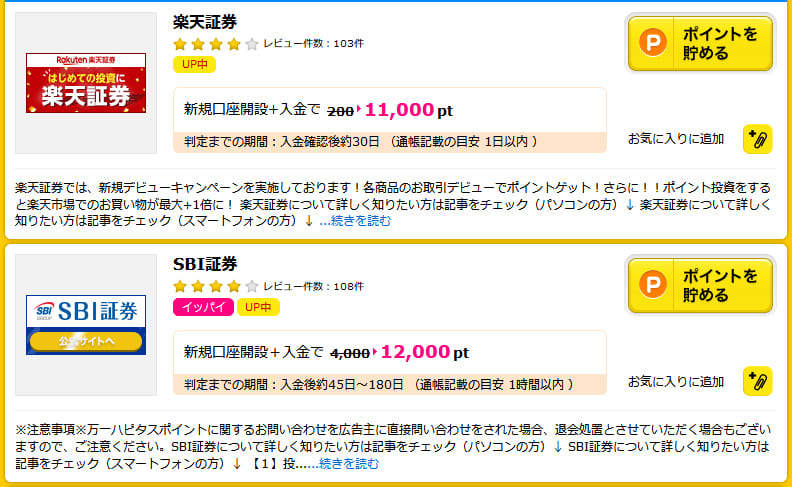

特にネット系証券では「SBI証券」と「楽天証券」がオススメです。

<SBI証券と楽天証券の特徴>

・ネット証券の人気ツートップ

・取り扱いファンド数がトップクラスに多く、運用コストが最低水準の「eMAXIS Srim」シリーズも勢ぞろい

・NISA、iDeco対応で、新NISAでセミリタイアも可能

・口座開設手数料、維持手数料無料

・月100円から積み立て投資できて、ポイント投資も可能

ネット系証券の定番「SBI証券」と「楽天証券」はハピタス経由で申し込むと、現金に換金可能なポイントがたっぷり貰えます。

もし「SBI証券」や「楽天証券」で口座を作る場合、ぜひ私の紹介クーポンコードをご利用ください。

「ハピタス経由で「SBI証券」か「楽天証券」に申し込む」

※紹介コードを有効化するため、アドブロック系アプリを一時無効にして、クッキーを有効にしてください。

コメント