以前「ジャックとジルの投資の話」と言う記事を書きましたが、これは前振りで、新NISAと絡めたシミュレーションをやってみた動画を見つけました。

少ない資金でセミリタイアしなきゃいけない関係上、出来るだけパフォーマンスを上げたいですよね。

それでは早速、実際のシミュレーションを見てみましょう。

「暮らしに役立つ理数系チャンネル」さんの動画です。

【新NISA】「120万×15年」vs「360万×5年」の争いに一石を投じます!~どちらがどれだけおトクなのか積立シミュレーションやってみた!~「一括投資」vs「積立(分散)投資」を数学的にひも解く!

2022年12月に発表された新NISAの話題が尽きないですね。

「生涯非課税枠1800万円を使い切る時、120万円を15年かあるいは360万円を5年間、どっちがいいの?」って問題で積立シミュレーションを交えながら、この問題に一石を投じます。

シミュレーション①「120万円×15年間」vs「360万円×5年間」

始めに1つ目のシミュレーション①の条件で実際にやります。

積立シミュレーションで複利にまつわる有名なお話「ジャックとジルの話」をアレンジして説明します。

ジャックもジルも2024年の新NISAスタートと同時に非課税投資を始めるものとして、ジャックは年間の積立投資枠だけ、つまり毎年120万円積立投資を15年で生涯非課税枠の1800万円を使い切りました。

一方、ジルは毎年の積立投資枠120万円に加えて成長増資枠の240万円もフルで積み立てて合計で年間360万円積立投資して、たった5年で非課税枠の1800万円をフルに使い切りました。

成長投資枠の240万円も投資信託の積み立てに利用できる前提です。

二人とも1800万円の枠を使い切った後は一切積み増さないものとして、年利は5%とする時、新NISAが始まってから45年目、2068年時点の資産額はそれぞれどれくらいで、差額はどれくらいかって問題です。

早く積み立て終わるジルの方が複利がより効くので資産額が多くなりそうだって予想できますよね、正解発表です。

正解はジャックが1億1191万円、ジェルが1億4004万円でジルの方が2813万円も多いです。

ジルの方が確かに多いですが、資産額が少ないジャックを含めて二人とも1800万円の元本を1億円以上にできてるのも凄いですよね。

ジャックとジルの資産額の推移、二人の差額の推移をグラフにすると、資産額は直線的ではなく指数関数的に増えていて、複利って凄いなって実感できます。

また資産額だけではなく二人の差も、積み立て終わったら15年目以降が指数関数的に広がるのが良く分かります。

グラフだと少し値が読み取りにくいので、5年年ごとのジャックとジルの資産額、差額を数字で示してます。

| 何年目 | ジャック [万円] | ジル [万円] | 差額 [万円] |

| 15 | 2589 | 3240 | 651 |

| 20 | 3305 | 4135 | 831 |

| 25 | 4218 | 5278 | 1060 |

| 30 | 5383 | 6736 | 1353 |

| 35 | 6871 | 8597 | 1727 |

| 40 | 8769 | 10983 | 2204 |

| 45 | 11191 | 14004 | 2813 |

25年目時点の二人の資産を比率に直します。

ジルを100とするとジャックは79.9になり、その差は20.1です。

比率に直しておくと何が良いかと言うと、二人とも15年目までに積立が終わってるので、この比率は実は15年目以降ずっと変わらないんです。

参考までに15年目の二人の資産額と差額を示しておくと、比率を計算してもやっぱりジルを100とするとジャックは79.9で、その差は20.1です。

資産額1億何千万円とか差額何千万円とかって金額で言われるとイメージがつきにくいし、この値って何年目かで変わってしまいますが、比率に直すとジルを基準とした場合にジャックは大体その8割程度で二人の差は大体2割程度と、15年目以降ならずっと変わらないので比率に直した方がイメージしやすいです、偶然ですけど小数点火を四捨五入するとキリのいい数字ですし。

ここまで聞いて最初に言ってた「一石を投じる」って何だよ、ここまで普通のシミュレーションじゃんって思った方もいますよね、一石を投じるのは実は次のシミュレーションからです。

シミュレーション②「120万円:6~15年目」vs「240万円:1~5年目」

ジャックは始めは収入が少なかったため新NISAが始まる2024年から投資を始められず、6年目の2029年から積立を開始して2038年まで合計10年間、毎年120万円ずつ新NISAで積み立て投資しました。

一方のジルは新NISA開始に合わせて2024年から積み立て始めて、そこから合計5年間毎年240万円ずつ新NISAで積立投資しました

要するにジャックとジルの投資期間は被ってなくて、ジルが積み立て終わった次の年からジャックが積み立て始めます。

二人とも投資元本は1200万円で同じで、積み立てた投資金額が1200万円に到達した後は積み増ししないものとします。

年利は5%、2024年を1年目とカウントした場合の45年目、2068年に資産はそれぞれどれくらいで、どちらがどれだけ多くなってるでしょうか、予想してください。

正解発表です、ジャックは6523万円、ジルは9336万円で差額は2813万円です。

ここまで聞いて「ふーん」って感じの方とか「そもそも2つ目のシミュレーションって独特な積立設定だけど、このシミュレーションに何の意味があるの?」って思ってる方もいるかと思います、でも鋭い方は気づいてるかもしれません。

この差額「2813万円」って数字を正確に覚えてる人はなかなかいないと思いますが、1つ目のシミュレーションで求めた二人の差額と全く同じなんです。

今、45年目の差額だけを比較して同じだっていう話をしてますけど、二人とも積立が終わった15年目以降なら15年目でも30年目でも、何年目でも全く同じです。

シミュレーション①とシミュレーション②のグラフ推移

証拠にシミュレーション①と②のグラフから二人の差額だけ抜き出して重ねると、差額の推移のグラフはぴったり重なります。

「シミュ①」より「シミュ②」の方が、ジャックが不利になっている気がする?

2つのシミュレーションの二人の差額が同じになるって言ってもなかなか信じられないですよね、同時に投資を始めていた1つ目のシミュレーションと違い、2つ目のシミュレーションでは投資を始めるタイミングが遅いので複利の恩恵を受けられる年数が変わってしまう気がするので。

今回のシミュレーションでは毎年正確に確実に5%ずつ資産が増える想定でしたが、実際の株式相場ではそんなことなくてバブル景気があったり、逆に暴落があったりするので、ジャックの方はシミュレーション①では②より時間の分散が5年も多く効いてるので、ジルより好景気の影響も暴落相場の影響もあまり受けないような気がしますよね、でも実は同じくらい影響を受けてしまいます。

と言うのも実はどんなにバブル相場や暴落相場が起きてもシミュレーション①と②ではジャックとジルの差額は同じになるんです。

毎年利率が変動しても「シミュ①の二人の差額」=「シミュ②の二人の差額」は成立する!

先ほど、利率を毎年5%としましたが、この利率をでたらめな値で色々と変化させてシミュレーションします。

利率はこんな感じで1年目から2年目の利率が4.2%、2年目から3年目の利率がマイナス2.8%、みたいな感じで思いつくまま数字を適当にExcelに打ち込みました。

一覧表の条件に利率を変更してシミュレーション①を実行すると、資産額及び二人の差額の推移はギザギザしながら上昇するグラフになりました。

同様にでたらめな利率でシミュレーション②を実行すると、こんな感じのグラフになりました。

分かりやすくするため、グラフから二人の差額だけ抜き出して重ねると、差額の推移のグラフはやっぱりぴったりと重なります。

ここまで聞いて①の二人の差額と②の二人の差額はどんな場合でも同じになるって信じてもらえたと思います。

ここまでで①と②の差額が同じになるって事実は分かってもらえたと思いますが、何で2つのシミュレーションの二人の差額は同じなんだっていう話を解説します。

何故「シミュ①の二人の差額」=「シミュ②の二人の差額」なのか?

何故同じになるか考えるには二人の積立方を一覧表で比較すると分かりやすいと思います。

1つ目のシミュレーションでのジャックとジルの積み立て方の一覧表です。

シミュ①

| 何年目 | ジャック積立額 [万円] | ジル積立額 [万円] |

| 1 | 120 | 360 |

| 2 | 120 | 360 |

| 3 | 120 | 360 |

| 4 | 120 | 360 |

| 5 | 120 | 360 |

| 6 | 120 | |

| 7 | 120 | |

| 8 | 120 | |

| 9 | 120 | |

| 10 | 120 | |

| 11 | 120 | |

| 12 | 120 | |

| 13 | 120 | |

| 14 | 120 | |

| 15 | 120 |

空欄の所は積み立てなし、要するに積立額が0円です。

この表で1年目から5年目に着目すると、二人とも少なくとも120万円積み立てていることは共通しているので、共通部分を抜き出すとこんな表になります。

シミュ①での二人の共通部分

| 何年目 | ジャック積立額 [万円] | ジル積立額 [万円] |

| 1 | 120 | 120 |

| 2 | 120 | 120 |

| 3 | 120 | 120 |

| 4 | 120 | 120 |

| 5 | 120 | 120 |

ジルの方は毎年360万円積み立ててますが、結局は少なくとも120万円は積み立ててます。

1つ目の表から2つ目の表を引き算すると3つ目の表になり、シミュレーション②と全く同じ積み立て方になってるトリックです。

| 何年目 | ジャック積立額 [万円] | ジル積立額 [万円] |

| 1 | 240 | |

| 2 | 240 | |

| 3 | 240 | |

| 4 | 240 | |

| 5 | 240 | |

| 120 | ||

| 120 | ||

| 120 | ||

| 120 | ||

| 120 | ||

| 120 | ||

| 120 | ||

| 120 | ||

| 120 | ||

| 120 |

これで①と②、二人の差額が同じになる理由が証明できました。

それから二人が共通して年間120万円積み立てている最初の5年間の分はたとえ利率が変動しようが二人が同じ積み立て方をしてる事実は変わりません。

だから2つ目の表の計600万円の部分の45年後の資産額は二人とも同じはずです。

金額自体は変動するけど、変動した金額が二人とも同じなので、どんな利率でも積み立てた場合の二人の45年後の差額が等しいです。

さっきの一覧表の積立で得られた資産額を棒グラフでイメージしましょう。

まずシミュレーション①で計算された二人の資産額と、先ほどの表で示したシミュレーション①での二人共通の積立部分はシミュレーションすると45年後に4668万円です。

左の棒グラフから真ん中の棒グラフを引き算すると、それぞれ6523万円と9336万円になって、シミュレーション②と同じ金額です。

左の棒グラフの二人の高さの差は2813万円で、ここから高さが同じ真ん中の棒グラフを引き算するだけなので右の棒グラフの高さの差は変わらず、当然2813万円のままです。

「15年の分散投資」は「5年の分散投資」より意味があるのか?

シミュレーション①で「ジャックはジルより資産額は少なくなりそうだけど分散が15年も効いてるから暴落のリスクとか考えたら多分こっちの方が安心だ、俺はとりあえずジャックを式で積み立ててやるぞ」って考えてた方もいらっしゃると思いますが、①でジャック方式を選んだ方は②でどちらを選びますかって聞かれてジャック方式を選んでることと全く同じです。

しかも途中で言ったように年利5%とか決まった値ではなく、バブル相場やショック相場が起きようが2つのシミュレーションの二人の差は全く同じです。

結局何が言いたいのかと言うと、5年間分散投資に比べて15年間分散投資ってリスクに強そうだけど、結局やってることは②での1~5年目の分散投資より6~15年目の分散投資を選んでるのと同じですよってことです。

②の条件ではジャックはジルより投資の開始タイミングも遅いし分散も弱そうだけど「それでもジャック方式を選びますか?」ってことが言いたかったです。

このチャンネルは投資チャンネルではなく数学も扱う理数形のチャンネルなので、どっちの方で積み立てた方が良いかはあえて言いません、ジャック方式で積み立てるかジル方式で積み立てるかは視聴者の皆さん次第です。

それからこの動画を見て数学的な判断だけでジャック方式にするかジル方式にするかを決めてはダメで、ちゃんとプロの投資家も含めた色んな方の意見も参考にした方がもちろん良いですからね。

「数学的目線」+「投資・経済・金融的目線」で総合的に判断しよう!

最後に注意ですが、シミュレーション①と②の資産額が同じわけではなく、①と②の「二人の差額」が同じですから、誤解しないようお願いします。

要するに実際の新NISAで①のジル方式で積み立てたらジャックより絶対得するって話ではなく、もちろん損することもあります、ただ損する時は②のジル方式で積み立てても、どうせジャックより損してたわけだからある意味しょうがないよねって話です。

ちなみに動画主はどっち方式で積み立てるかって言うと、まず1年で360万円も投資に回す余裕資金がないので選択権すらないです。

現在の日本の平均年収は400万円台ですし、中央値はもっと下がるので当然、動画主みたいに年間360万円も捻出できないよとか、他にも2023年現在のNISAの年間の積立投資額40万円を埋めるので精一杯だから2024年以降も同じ年間40万円で積み立てるつもりだとか、事情は人それぞれだと思います。

そこで最後に年間360万円とか120万円だけじゃなくて40万円とか180万円とか色々変えていったら資産額はどう変化するのかサクッとシミュレーションします。

シミュレーション③:x万円×y年間=1800万円(y=5~45年間)

いきなり結果から紹介します。

投資元本の合計を1800万円として分散投資年数を5年間から45年間まで変化させた場合の1年目から45年目までの資産額の推移のグラフです。

なお、年利5%で計算してます。

グラフの途中でカクッと段差ができている部分は積立が終わったポイントです。

値が読み取りにくくて分かりづらいので資産額の一覧表を数字で示します。

| 年間積立額[万円] | 分散投資 年数 | 5 年目 | 10 年目 | 15 年目 | 20 年目 | 25 年目 | 30 年目 | 35 年目 | 40 年目 | 45 年目 |

| 40 | 45 | 221 | 503 | 863 | 1323 | 1909 | 2658 | 3618 | 4832 | 6388 |

| 50 | 36 | 276 | 629 | 1079 | 1653 | 2386 | 3322 | 4516 | 5824 | 7434 |

| 60 | 30 | 332 | 755 | 1295 | 1984 | 2864 | 3986 | 5088 | 6493 | 8287 |

| 90 | 20 | 497 | 1132 | 1942 | 2976 | 3798 | 4847 | 6187 | 7896 | 10078 |

| 120 | 15 | 663 | 1509 | 2589 | 3305 | 4218 | 5383 | 6871 | 8769 | 11191 |

| 180 | 10 | 995 | 2264 | 2890 | 3688 | 4704 | 6007 | 7667 | 9785 | 12488 |

| 225 | 8 | 1243 | 2369 | 3023 | 3858 | 4925 | 6285 | 8022 | 10238 | 13066 |

| 300 | 6 | 1658 | 2480 | 3166 | 4040 | 5156 | 6581 | 8399 | 10720 | 13682 |

| 360 | 5 | 1989 | 2539 | 3240 | 4135 | 5278 | 6736 | 8597 | 10973 | 14004 |

それぞれの積立方における5の倍数年目における資産額を示した一覧表です。

2023年の現行NISAと同じ年間40万円で積み立てた場合、45年後にちょうど積立が終わった時の金額は6338万円ですね、最初の5年間で毎年360万円積み立てた場合の1億4千4万円に比べて半分以下の資産しかないので結構差がつきますね。

でも、もしNISAを始めなかったら1800万円のままなわけなので、毎年40万円ずつ積み立てても45年後に3倍以上になってるから十分でしょって捉え方もできます。

【新NISA】「120万×15年」vs「360万×5年」の争いに一石を投じます!~どちらがどれだけおトクなのか積立シミュレーションやってみた!~「一括投資」vs「積立(分散)投資」を数学的にひも解く!雑感

驚愕の事実でしたね。

一般的に知れ渡っている「ドルコスト平均法」より、一括投資の方が理論上は利率が上がるのは分かってましたが、実際の額を見せつけられると圧巻です。

複利の力を最大限、有効活用したいなら5年間で360万円、マックスで投資する方がコスパが良いのは間違いないですね。

最初は私も新NISAも毎月投資を15年続ける予定でしたが、5年間コースに変更しようと本気で思ってます。

ある程度の軍資金さえあったら、の話ですが。

今回のシミュレーションだと5年コースが理論上、利率を稼げるのは事実ですが「高値掴み」のリスクもあるので、注意が必要ですね。

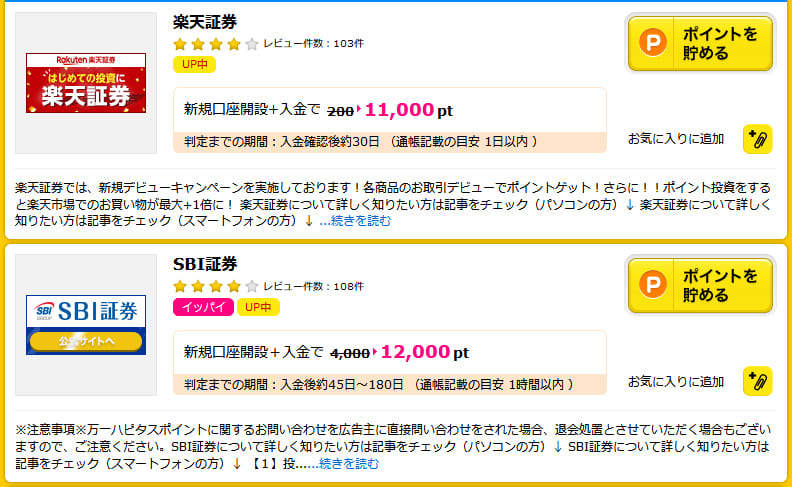

【PR】

底辺セミリタイアへの足掛かりに「証券口座」が必須です。

特にネット系証券では「SBI証券」と「楽天証券」がオススメです。

<SBI証券と楽天証券の特徴>

・ネット証券の人気ツートップ

・取り扱いファンド数がトップクラスに多く、運用コストが最低水準の「eMAXIS Srim」シリーズも勢ぞろい

・NISA、iDeco対応で、新NISAでセミリタイアも可能

・口座開設手数料、維持手数料無料

・月100円から積み立て投資できて、ポイント投資も可能

ネット系証券の定番「SBI証券」と「楽天証券」はハピタス経由で申し込むと、現金に換金可能なポイントがたっぷり貰えます。

もし「SBI証券」や「楽天証券」で口座を作る場合、ぜひ私の紹介クーポンコードをご利用ください。

「ハピタス経由で「SBI証券」か「楽天証券」に申し込む」

※紹介コードを有効化するため、アドブロック系アプリを一時無効にして、クッキーを有効にしてください。

コメント